Każdy pracownik zostanie zapisany do PPE, IKE, IKZE?

W minionym tygodniu wicepremier Mateusz Morawiecki zapowiedział, że w ciągu 6 miesięcy przedstawi plan zwiększenia oszczędności krajowych m.in. poprzez rozwój pracowniczych programów emerytalnych i innych form III filaru systemu emerytalnego.

„Musimy teraz postawić na własne oszczędności, aby móc w przyszłości finansować inwestycje właśnie z oszczędności narodowych”- podkreślił wicepremier.

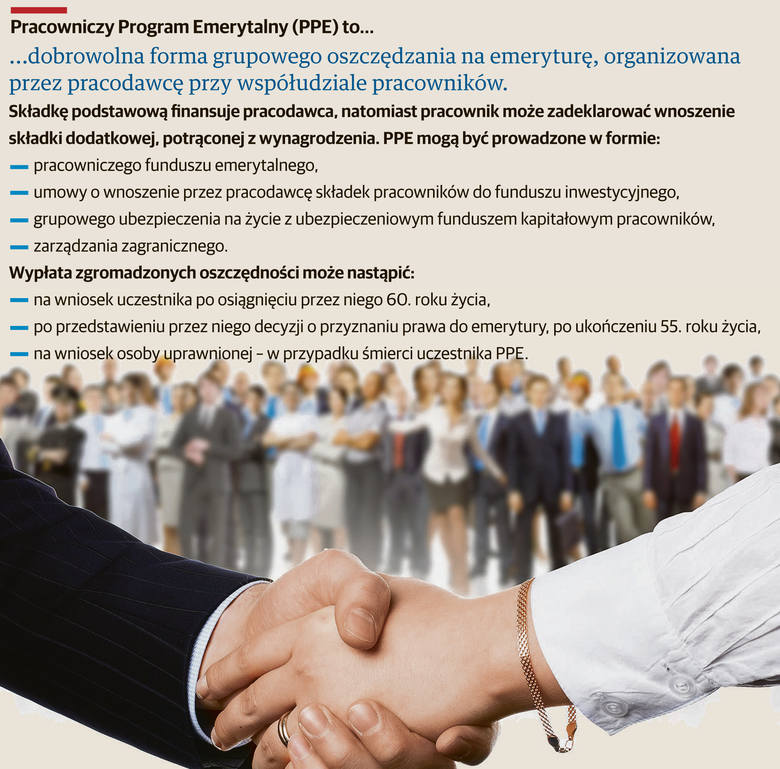

Wcześniej Morawiecki sprecyzował, że dobrym sposobem na zwiększenie oszczędności byłoby wprowadzenie zasady domyślności jako powszechnie obowiązującej w odniesieniu do form oszczędzania w ramach III filaru. Oznaczałoby to, że pracodawca zapisywałby wszystkich zatrudnionych do pracowniczych programów emerytalnych (PPE -patrz infografika) lub przelewał część ich wynagrodzenia na indywidualne konto emerytalne (IKE) albo indywidualne konto zabezpieczenia emerytalnego (IKZE). Każdy pracownik mógłby jednak zmienić tę decyzję i dokonać innego wyboru lub w ogóle zrezygnować z oszczędzania.

W związku z powyższymi planami warto zapoznać się bliżej z formami oszczędzania na przyszłe emerytury w ramach III filaru, takimi jak indywidualne konta emerytalne (IKE) oraz indywidualne konta zabezpieczenia emerytalnego (IKZE). Istnieją one od dawna, ale są teraz mało popularne.

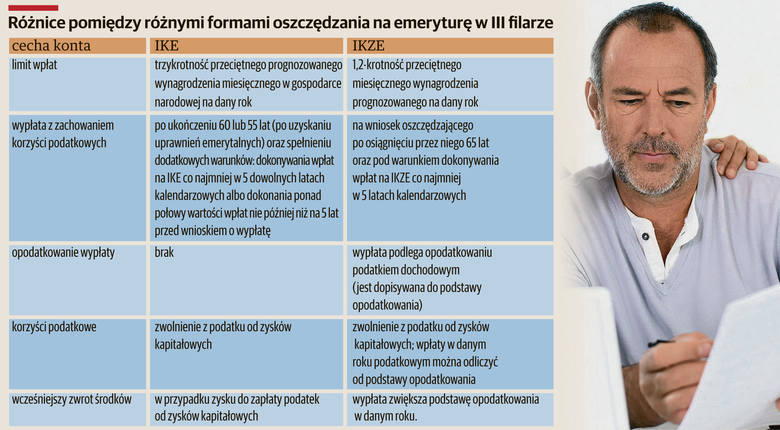

Obie formy oszczędzania są do siebie zbliżone; różnią je jednak pewne istotne rozwiązania, m.in. opodatkowanie, maksymalny limit wpłat oraz ustawowy wiek, po osiągnięciu którego będziemy mogli wypłacić zgromadzone przez nas pieniądze.

Indywidualne konto emerytalne

Osoba pragnąca założyć IKE podpisuje umowę o prowadzenie IKE z wybraną przez siebie instytucją finansową. Na IKE można co roku wpłacać maksymalnie trzykrotność prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej.

Oszczędzanie na IKE daje prawo do zwolnienia z podatku od dochodów kapitałowych (tzw. podatku Belki). Ponieważ jednak przyjęto założenie, że IKE ma służyć oszczędzaniu na dodatkową emeryturę, z ulgi podatkowej mogą skorzystać jedynie te osoby, które dokonają wypłaty zgromadzonych oszczędności po 60. roku życia. Osoby, które nabędą przed 60. rokiem życia uprawnienia emerytalne, będą mogły dokonać wypłaty, jeżeli ukończyły 55 lat.

Ponadto, aby być uprawnionym do zwolnienia z podatku od dochodów kapitałowych, należy dokonać:

- wpłat na IKE co najmniej w pięciu dowolnych latach kalendarzowych albo

- ponad połowy wartości wpłat na IKE co najmniej 5 lat przed dniem złożenia przez oszczędzającego wniosku o dokonanie wypłaty.

Moment wypłaty środków zgromadzonych na IKE zależy od oszczędzającego. Również do jego decyzji (albo osoby uprawnionej, w przypadku śmierci oszczędzającego) pozostawiono wybór formy wypłaty, tzn. czy jednorazowo będzie wypłacony cały zgromadzony kapitał, czy też wypłata środków zgromadzonych na IKE będzie miała formę ratalną.

Wypłata jednorazowa, a w przypadku wypłaty w ratach pierwsza rata, powinny być dokonane w terminie nie dłuższym niż 14 dni od dnia złożenia przez oszczędzającego wniosku o dokonanie wypłaty - chyba, że zażąda on wypłaty w terminie późniejszym. Nie ma obowiązku wypłaty środków zgromadzonych na IKE w określonym czasie (np. po ukończeniu 70 lat, czy po przejściu na emeryturę).

Przed dokonaniem wypłaty należy podać instytucji finansowej prowadzącej IKE urząd skarbowy właściwy dla oszczędzającego. Jeżeli oszczędzający nie ukończył 60 lat, musi również przedstawić instytucji finansowej decyzję organu rentowego o przyznaniu prawa do emerytury. Po dokonaniu wypłaty jednorazowej albo wypłaty pierwszej raty oszczędzający nie może założyć ponownie IKE, gdyż zwolnienie podatkowe z tytułu gromadzenia oszczędności na IKE przysługuje tylko raz.

Oszczędzający mogą wcześniej wycofać zgromadzone na IKE oszczędności, jednakże wiąże się to z koniecznością zapłacenia 19 proc. podatku od dochodów kapitałowych, tak jak w przypadku innych lokat. Możliwe jest wycofanie tylko części zgromadzonego kapitału.

Indywidualne konto zabezpieczenia emerytalnego

Możliwość założenia IKZE pojawiła się w 2012 roku, jako nowa, dodatkowa forma oszczędzania na emeryturę obok funkcjonującego już IKE. W 2013 roku wprowadzono dodatkowe zmiany tej formy oszczędzania, które miały zwiększyć jej atrakcyjność i popularność. IKZE można założyć bez względu na to, czy posiada się już IKE.

Roczny limit wpłat na IKZE wynosi 1,2-krotność prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej (a więc jest dużo niższy niż w przypadku IKE).

Pieniądze wpłacane w danym roku na IKZE można jednak odliczyć od podstawy opodatkowania podatkiem dochodowym od osób fizycznych i pomniejszać w ten sposób płacony podatek. Oszczędzanie na IKE nie daje takich uprawnień.

Dodatkowo, wypłaty z konta IKZE, po osiągnięciu wieku 65 lat, są opodatkowane zryczałtowaną, 10-procentową stawką podatku. Jest to rozwiązanie znacznie korzystniejsze w stosunku do poprzednio obowiązujących IKZE stawek 18 i 32 proc.

Wypłata środków zgromadzonych na IKZE następuje:

- na wniosek oszczędzającego, po osiągnięciu przez niego wieku 65 lat oraz pod warunkiem dokonywania wpłat na IKZE co najmniej w 5 latach kalendarzowych,

- w przypadku śmierci oszczędzającego - na wniosek osoby uprawnionej.

Środki zgromadzone przez oszczędzającego na IKZE mogą być, w zależności od wniosku oszczędzającego (lub osoby uprawnionej w przypadku jego śmierci), wypłacone jednorazowo lub w ratach.

Wypłata w ratach następować będzie przez co najmniej 10 lat, chyba że okres oszczędzania w ramach IKZE był krótszy (jednak nie mniej niż 5 lat). W takim przypadku wypłata pieniędzy będzie mogła być pobierana przez okres równy okresowi oszczędzania, tj. okresowi, w jakim dokonywane były wpłaty. Środki wypłacane po zakończeniu oszczędzania na IKZE, niezależnie od formy wypłaty (jednorazowa albo w ratach) będą opodatkowane podatkiem o stawce 10 proc.

Oszczędzający może zwrócić się z wnioskiem o wcześniejszy zwrot pieniędzy zgromadzonych na koncie IKZE. Taki zwrot podlega jednak wyższemu opodatkowaniu podatkiem dochodowym - stawki według skali podatkowej.

Środki gromadzone na IKZE (tak samo, jak na IKE) w razie śmierci oszczędzającego podlegają dziedziczeniu i są wypłacane wskazanym przez oszczędzającego osobom. Ponadto nie są one obciążone podatkiem od spadku i darowizn.

***

Popularność oszczędzania w III filarze jest niska: konta IKE posiada 838 tys. osób, co stanowi 5,2 proc. liczby pracujących; konta IKZE posiada 555 tys. osób, co stanowi 3,5 proc. liczby pracujących (stan na I półrocze ub. roku).

Autor: Andrzej Gębarowski, [email protected]